Chères Clientes, Chers Clients,

Afin de toujours vous accompagner dans cette période compliquée, nous vous expliquons ici les points essentiels du décret n°2021-316 du 25 mars 2021 relatif aux dispositifs de plans d’apurement et remises partielles des dettes des cotisations et contributions sociales constituées dans le cadre de la crise sanitaire de la Covid-19. Ce décret, que vous trouverez en cliquant ici, est applicable depuis le 26 mars 2021.

Les publics concernés sont : les employeurs du secteur privé, les travailleurs non salariés (TNS) et les travailleurs indépendants agricoles.

> Plans d’apurement

Ceux-ci peuvent être conclus entre les employeurs et l’organisme de sécurité sociale dès lors que le cotisant :

- Est redevable d’au moins 1200 € auprès de l’administration fiscale et des organismes de sécurité sociale à compter du mois de mars 2021 ;

- N’a aucune dette (cotisations, contributions et pénalités de retard) avant mars 2020 ;

- Ne fait pas l’objet d’une procédure collective prévue aux articles L.620-1, L.631-1 et L.640-1 du Code de Commerce.

Concernant la durée des plans d’apurement pour les employeurs du secteur privé, TNS et les travailleurs indépendants agricoles :

- Pour les créances antérieures au 15/03/2020, pour lesquelles un titre exécutoire a été émis, un plan d’apurement distinct pourra être conclu. Ce plan d’apurement pourra également prendre en compte les créances dues à compter du 01/01/2021 et ce, jusqu’au dernier jour du mois suivant la fin de l’état d’urgence sanitaire.

- Les plans d’apurement peuvent s’étaler sur 3 ans maximum.

> Remises partielles des dettes

Elles concernent les employeurs du secteur privé, TNS et les travailleurs indépendants agricoles, à condition qu’ils :

- Soient à jour de leur obligations déclaratives ;

- Aient subi une baisse de CA d’au moins 50% au cours de la période courant du 01/02/2020 au 31/05/2020 ou sur la période courant du 15/03/20 au 15/05/2020 par rapport à la même période en 2019 *;

- Attestent de difficultés économiques particulières ne pouvant pas assumer les échéances du plan d’apurement mentionné ci-dessus ;

- Attestent avoir demandé aux créanciers un échéancier ou une remise de dettes.

La demande sera faite via un formulaire dématérialisé mis à disposition par les URSSAF et les MSA (il faudra conserver toutes les pièces justificatives pour les vérifications ultérieures des organismes).

—————————————————

* La baisse du CA mentionnée ci-dessus est égale à la différence :

- CA cumulé réalisé pendant la même période en 2019

ou - CA mensuel moyen de 2019 ramené sur 4 ou 2 mois selon le choix prévu ci-dessus

ou - Pour les entreprises créées entre le 01/02/2019 et le 01/01/2020, le CA mensuel moyen sur la période comprise entre la date de création et le 31/01/2020 ramené sur 4 ou 2 mois selon le choix prévu ci-dessus

ou - Pour les personnes physiques ou morales (pour le dirigeant) ayant bénéficié d’un congé maladie, accident de travail ou maternité entre le 01/02/2019 et le 31/05/2019 par rapport au CA mensuel moyen sur la période comprise entre le 31/05/2019 et le 31/01/2020 apprécié sur 4 ou 2 mois selon le choix prévu ci-dessus

ou - Pour les entreprises créées après le 01/01/2020 et avant le 10/03/2020, la perte de CA est définie selon la différence entre le CA réalisé entre le 15/03/2020 et le 15/05/2020 et le CA réalisé entre la date de création et le 15/03/2020 ramené sur 2 mois.

—————————————————

A noter que lors de la demande de remise :

- Les employeurs devront être à jour des cotisations salariales ;

- Pour les travailleurs indépendants, la remise portera sur les sommes restant dues au titre des cotisations et contributions de 2020.

L’organisme de recouvrement (URSSAF, MSA), décidera dans un délai de 2 mois à compter de la demande, d’accorder la remise et son montant, selon les informations fournies par le déclarant. Lorsqu’elle est accordée, la remise partielle est calculée et imputée sur le montant de la dette éligible restant due au moment de la demande. Elle ne sera définitivement acquise qu’au terme du plan et si la totalité des montants n’ayant pas fait l’objet de la remise, a été payée.

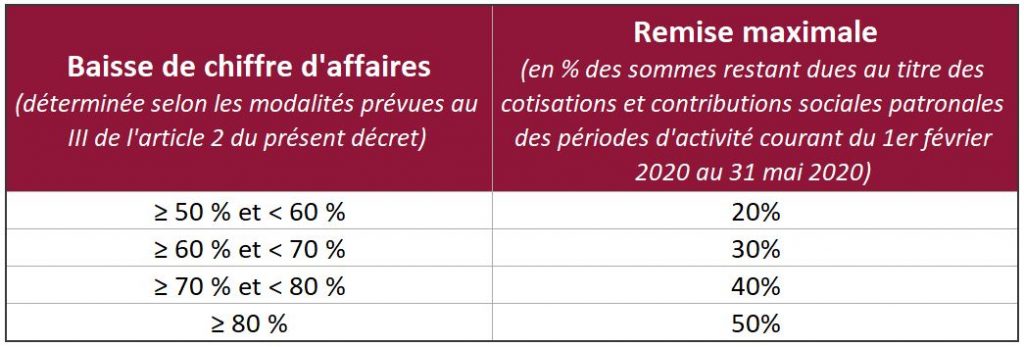

Pour les employeurs du secteur privé :

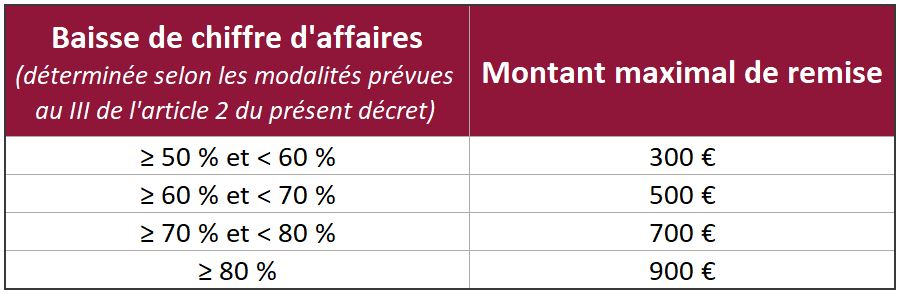

Pour les travailleurs indépendants :

Afin d’en savoir plus, n’hésitez-pas à nous contacter !